了解抵押品权重为何能帮你避免强制平仓

作者:互联网 时间: 2025-07-09 08:24:01

在这场混乱中,一个未被充分利用却强大的风险管理工具脱颖而出:抵押品权重。理解其运作原理及中心化交易所的应用方式,可能成为保护投资组合与遭遇大规模强制平仓的关键分水岭。

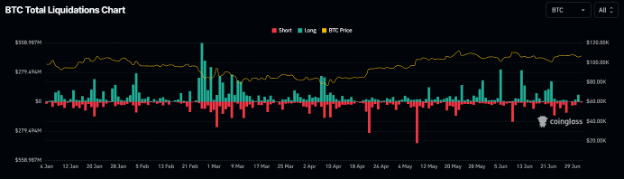

2025年2月3日,当比特币($BTC)跌破10万美元大关时,中心化交易所单日加密货币强平总额达到17亿美元的峰值。这场灾难波及各大交易所超17万交易者,成为自2022年FTX事件以来加密市场最严重的强平事件之一。Coinglass数据显示,三周后BTC保证金交易者再度遭遇厄运,市场强平金额达6.24亿美元——其中多头强平5.58亿美元,空头强平6600万美元。

加密货币市场波动剧烈,强平事件屡见不鲜。主要原因包括交易者缺乏成功交易所需的知识技能、保证金过高以及风险管理经验不足。所幸币安、Bybit、Kraken和WhiteBIT等交易所正提供先进工具帮助交易者应对这些风险。

避免强平的核心解决方案之一是理解抵押品权重——包括交易所的计算方式,以及如何利用这些信息规避持续追加保证金或强平风险。本文将探讨中心化交易所如何处理抵押品权重,交易者如何利用抵押品权重避免追加保证金通知,以及不同交易所的防护机制。

中心化交易所如何设定抵押品权重

不同交易所采用不同方案计算抵押品权重。首先需明确:抵押品权重是决定资产名义价值对抵押品贡献度的乘数,每种资产都有独特权重。

影响权重的因素包括流动性、波动性和监管状态等。例如USDT和BTC在保证金交易中流动性最高,通常获得100%权重。但各交易所采用专有风险模型,频繁的权重调整可能带来意外强平风险。

利用抵押品权重避免追加保证金的实用技巧

杠杆是把双刃剑,而抵押品权重可能是动荡市场中生存的关键。这一风险管理工具在加密领域尚未被充分运用,以下策略可帮助交易者主动降低风险:

技术性考量

- 抵押品多元化:组合配置高权重稳定资产(如USDT、USDC和BTC),这些资产通常具有稳定且较高的抵押权重,能有效分散单一资产价格波动风险。

- 善用交易所工具:如币安、OKX和WhiteBIT会实时调整抵押权重,其提供的保证金计算工具可帮助维持健康保证金率。WhiteBIT的资产权重数据直接集成在实时保证金计算器中。

- 持续监控关键指标:实时追踪保证金率和强平价格变化。在WhiteBIT等平台,资产权重变动会即时反映在交易面板中。

- 自动化风险管理:启用自动减仓和保证金自动补足等功能,应对剧烈价格波动。

个人操作准则

- 设置止损订单,避免过度杠杆

- 设置个人风险缓冲:交易所通常在保证金率降至100%时强平,但建议维持120-150%的安全区间以应对突发行情

- 借款额度控制在抵押价值的50%-60%。例如ETH抵押系数为75%时,10万美元头寸借款上限应控制在4.5-5万美元

主流交易所抵押权重机制对比

1. 币安

高流动性:作为衍生品交易量最大的交易所,主要加密货币均享有高抵押权重。撰写本文时,其未平仓合约达280亿美元,24小时交易量750亿美元。

动态保证金调整:市场波动加剧时自动收紧风险敞口,可能要求追加保证金或降低杠杆倍数。

2. WhiteBIT

多样化抵押资产:提供100+种杠杆代币,BTC和USDT保持100%权重。其推出的USDTB促销代币同样享有全额抵押权重。

透明风险监控:独立抵押钱包设计让交易者实时清晰查看余额,类似币安和Coinbase的架构。

3. ByBit

多抵押品机制:允许使用BTC、ETH、USDT等多种资产作为保证金,单一资产下跌不会直接触发强平。

稳定流动性:交易量和未平仓合约仅次于币安,多数资产抵押权重保持高位稳定。

4. Kraken

动态预警系统:通过短信/邮件发送强平预警,给予充足时间追加保证金。

严格的小币种限制:低市值高波动代币抵押权重设定在50%-85%,不符合要求时将提示补仓或减仓。

核心结论

抵押品权重不仅是专业术语,更是杠杆交易者的生存技能。虽然币安、WhiteBIT、Bybit和Kraken各有风控策略,但关键在于交易者如何理解和运用这些规则。

通过选择高权重抵押资产、保持安全保证金缓冲、善用平台工具和保持纪律性,可显著降低强平概率。在单日可能蒸发数十亿的波动市场中,智慧的风险管理不是选项,而是必需品。

相关资讯

-

- 明日方舟终末地怎么建造

- 2025-08-24

-

- 下一站江湖2双修府怎么晋升亲传

- 2025-08-24

-

- 空洞骑士 丝之歌开发七年终定档 主创自曝“点子太多”成最大阻力

- 2025-08-23

-

- 合金装备食蛇者终极预告发布 经典重生倒计时

- 2025-08-23

-

- 忍者龙剑传4实机演示曝光 10月21日震撼登场

- 2025-08-23

-

- EWC 2025 Falcons再登俱乐部之巅 TYLOO鏖战止步CS2八强

- 2025-08-23